Analyses et rapports financiers

Ils sont décisifs dans la réussite des entreprises. Les rapports financiers et les analyses financières servent aux entreprises à prendre des décisions fondées sur des faits. Ils aident les entreprises à se développer et à augmenter leurs bénéfices. Les rapports financiers fournissent des informations essentielles et soulèvent des questions importantes. L’analyse financière sert à trouver des réponses et permet de recommander une ligne de conduite.

Que sont l’analyse et le rapport financiers ?

Le rapport financier et l’analyse financière font tous deux partie intégrante de la gestion des entreprises et ont une influence significative sur son succès. Bien que le rapport financier et l’analyse financière soient liés, ils utilisent des approches très différentes et donnent des résultats également différents.

Le rapport financier

Le rapport financier est un élément classique du contrôle de gestion et de la direction financière. Il comprend le traitement et la diffusion d’informations relatives à l’entreprise ou à son environnement. Ces informations sont produites sous forme de rapports à l’aide de solutions logicielles appropriées.

L’analyse financière

Contrairement au rapport financier, l’analyse financière porte davantage sur les objectifs réels de l’entreprise. Elle correspond à l’examen des données et des rapports afin d’obtenir des informations utiles à une meilleure compréhension des performances de l’entreprise et à leur amélioration.

Pourquoi le rapport financier et l’analyse financière sont-ils si importants ?

Des données financières, chiffres de vente aux informations sur les produits, en passant par les indicateurs des équipes, les différents services d’une entreprise ont besoin de données très variées pour mener à bien leur travail quotidien.

Les rapports financiers ont toujours été utilisés par les entreprises pour maîtriser les données. Mesurer le succès des activités et des projets opérationnels est une tâche importante pour chaque direction. On y trouve notamment les indicateurs clés de performance (alias KPI), qui illustrent le degré d’efficacité. Les usages vont du suivi régulier avec des rapports standard à la manipulation de tableaux de bord interactifs.

Les analyses financières expliquent les causes de manière dynamique. L’évaluation analytique interprète plus en profondeur les données fournies par les rapports. Alors que les rapports relient différents flux de données, permettent des comparaisons et facilitent la compréhension des informations, l’analyse interprète ces informations et recommande un plan d’action.

Des processus automatisés aux recommandations concrètes

Les rapports financiers impliquent généralement des tâches répétitives, liées à la saisie de grandes quantités d’informations. L’automatisation de ces processus améliore considérablement les activités quotidiennes.

L’analyse financière fait intervenir pour sa part un expert des données, capable de mettre en œuvre des processus analytiques pointus. La tâche consiste à acquérir des connaissances afin de mettre en place des étapes efficaces pour atteindre un objectif précis.

C’est l’une des principales raisons pour lesquelles les analystes de données sont des profils très recherchés, car toutes les entreprises, quelle que soit leur taille, doivent pouvoir produire des recommandations qui permettront à leurs directions d’orienter au mieux les activités.

Les effets « Push » et « Pull » des rapports et des analyses

De par leur fonction, les rapports financiers et les analyses financières influencent les processus et sont influencés par eux.

On dit que les rapports financiers. suivent une méthodologie « push », car les informations sont envoyées (« poussées ») aux utilisateurs sous la forme de rapports et de tableaux de bord prédéfinis.

Le résumé des données constitue la base d’un rapport. Les utilisateurs doivent pouvoir disposer de toutes les informations pertinentes. L’apparence d’un rapport est tout aussi importante que son contenu. Idéalement, la représentation visuelle se concentre sur l’essentiel et offre la possibilité d’une standardisation.

Le processus d’un rapport financier correspond à la création, la configuration, la consolidation, l’organisation, le formatage et la synthèse.

On dit que l’analyse financière suit une méthodologie « pull », car l’analyste des données utilise (« tire ») les informations pour approfondir et répondre aux questions sur l’activité.

Les résultats de l’analyse peuvent prendre la forme de réponses ad hoc et de présentations analytiques. Ces évaluations analytiques comprennent des recommandations d’actions et une prévision d’impacts pour l’entreprise, le tout dans un langage compréhensible. Une analyse pertinente révèle la valeur de l’entreprise et elle diffère de manière significative des rapports standard.

Le processus d’analyse financière comprend la remise en question, l’enquête, l’interprétation, la comparaison et la confirmation. Des outils comme l’intelligence artificielle et le Machine Learning peuvent également être utilisés pour fournir des prévisions.

Produire des rapports et des analyses avec des solutions en libre-service

Les solutions modernes sont dites « en libre-service », ce qui signifie que les mêmes informations sont disponibles pour toutes les fonctions manipulables par tous les utilisateurs. La conséquence pratique est que les données nécessaires aux rapports et aux analyses peuvent être définies d’une part et modélisées d’autre part, de manière indépendante. Il s’agit d’un avantage inestimable pour les services spécialisés, quel que soit leur niveau hiérarchique.

Les solutions en libre-service allègent d’autant plus la charge des contrôleurs de gestion dans leurs activités quotidiennes de planification et d’analyse financières (FP&A), car les données sont collectées et vérifiées en amont automatiquement. Ainsi, les spécialistes peuvent se concentrer sur la stratégie et l’analyse.

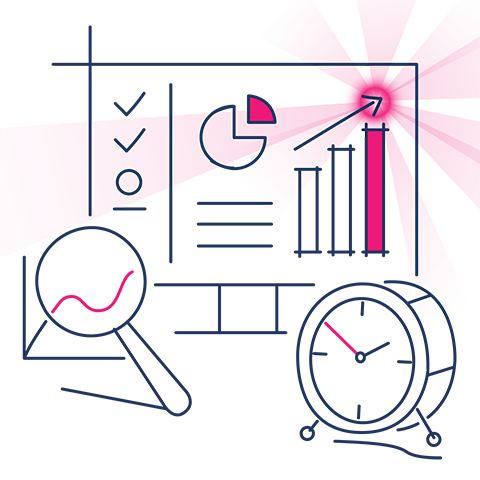

L’affichage des données dans des tableaux de bord clairs et intuitifs, ainsi que la préparation de rapports faciles à comprendre permettent aux utilisateurs d’accorder une plus grande confiance aux indicateurs sur lesquels ils fondent leurs décisions.

Avantages d’une solution moderne de rapport financier en libre-service :

- Base de données uniforme

- Amélioration de la communication

- Une plus grande fiabilité

- Des délais d’exécution et d’analyse plus rapides